Sondermitteilung – 18.01.2012

Donnerstag, 19. Januar 2012, 05:47

Da ich im kommenden Silberbulletin auf Seite eins ausschließlich über den Konflikt des Westens mit dem Iran schreiben werde, erlaube ich mir, mit dieser Sondermitteilung einige wichtige Informationen zu geben. Vorab nur der kurze Hinweis, dass ich letztes Wochenende an meinen ersten beiden Seminartagen in Frankfurt vor über 150 Teilnehmern die unten stehenden umfassenden Präsentationen jeweils zwischen 10 Uhr und 19 Uhr vorstellte. Dies erklärt auch, warum ich mich in den Medien und bei Vortragsveranstaltungen in den letzten Wochen sehr rar machte. Hinzu kam bekanntlich mein neues Buch, das ich im November 2011 fertig stellte. Unzähligen Mails kann ich entnehmen, dass vor allem die Präsentationen drei und vier für die Teilnehmer eine Fülle von Neuigkeiten und interessanten Strategien enthalten haben.

Ich stelle fest, dass leider Gottes allzu viele Edelmetallinvestoren aus Angst immer me hr Silber und Gold horten, ohne sich rechtzeitig mit Ausstiegsstrategien zu beschäftigen.

Gewiss sind wir heute noch weit von dem Punkt entfernt, an dem ich meine Edelmetallbestände sukzessive umschichten werde. Nur das frühzeitige Festlegen von Exitkonzepten in den kommenden ein bis zwei Jahren wird uns Edelmetallinvestoren allerdings vor dem Zutreffen des Spruchs „Wie gewonnen, so zerronnen“ bewahren. Für mich als Antizykliker geht es daher genau darum, meine Abonnenten, Zuhörer und Buchleser (dies gilt für das neue Buch „Vermögen retten – in Silber investieren“) frühzeitig zu sensibilisieren. In meiner mehr als 80seitigen Präsentation zu Aktien und Immobilien habe ich sehr umfangreich historische Entwicklungen zusammengestellt mit vielen nach meiner festen Überzeugung zukunftsweisenden Ratschlägen. Noch im 1. Halbjahr 2012 werde ich dazu auch eine erste (!) umfassende Sond erstudie verfassen. Lassen Sie es mich dabei salopp formulieren: Aus der Geschichte lernen, heißt siegen lernen! Dies hört sich vielleicht für viele sehr marktschreierisch an, trifft den Nagel aber meines Erachtens auf den Kopf. Hier nur die Übersicht der Präsentationen, in die ich viel Herzblut gesteckt habe.

Die große Zeitenwende und warum Silber die richtige Antwort ist (137 Seiten)Lage der Weltwirtschaft und wichtige Frühindikatoren

(44 Seiten)

Lösungsansätze für die Überschuldung

(43 Seiten)

Aktien und Immobilien zum Vermögensschutz: Vergangenheit, Gegenwart und Zukunft

(83 Seiten)

Kapitalmarkteinschätzungen und wichtige Strategien für 2012 – 2016

(63 Seiten)

Nun aber zum nächsten Punkt: Am vergangenen Samstag traf ich jemanden, der im Mai 2010 einem Seminar in Hamburg mit hochkarätigen Referenten beiwohnte und mich an die gemeinsame Teilnahme erinnerte. Ich selbst wusste noch sehr gut, dass fast 70 bis 80 Prozent meiner Gesprächspartner zu mir sagten: „Ihre Langfristprognosen zu Silber finde ich sehr überzeugend, aber ich glaube fest an den zweiten deflationären Einbruch und dann werde ich massiv Silber kaufen“. Das Seminar fand, wie ich heute heraussuchte, am 29. und 30. Mai 2010 statt. Damals lag der Silberpreis knapp unter 15 Euro. Ich weiß noch, dass ich meine Abonnenten damals davor warnte, in Silber-Kaufpanik angesichts der Euro-Krise zu verfallen und sagte, dass ich mir gut einen Rücksetzer auf die Verbindungslinie zwischen den Hochs vom 03. März 2008 und dem Hoch vom 20. Januar 2010 vorstellen (siehe Chart unten) könnte. Genau d azu kam es auch. Ich sagte gebetsmühlenartig aber auch, dass man dann nicht zu lange warten dürfte und seinen strategischen Grundstock unbedingt schnell aufbauen sollte. Jeder kann nachlesen, wie sehr ich im Sommer 2010 für die kommende Silberhausse trommelte. Im August stellte ich mit Hochdruck das Buch „Silber – das bessere Gold“ fertig, welches dann im Oktober 2010 erschien. Warum erzähle ich das? Weil die Menschen immer dazu neigen,linear zu denken und lieber mit dem Strom schwimmen.

Aber denken Sie daran: Wer zur Quelle will, muss gegen den Strom schwimmen und sich mit exponentiellen statt linearen Entwicklungen beschäftigen. Mitte 2008 glaubte mir kaum jemand, als ich vor Deflation warnte und zum Kauf deutscher Staatsanleihen riet. 2009 veröffentlichte ich dann Ende April zur rechten Zeit im Smart-Investor meinen Beitrag „Auf den Deflationsschock folgt der Inflationsschock“ (wir hatten Ende 2008 massiv auf Silberminen etc. gesetzt) und warb dafür, nicht auf die Duplizität der Ereignisse im Sinne der Wiederholung der deflationären Weltwirtschaftskrise 2008/2009 zu setzen. Am 09. Juli 2011 schloss ich dann allerdings erstmals wieder einen Deflationsschock nicht aus und zeigte im ganzen 2. Halbjahr 2011 auf, warum ich meinen Optimismus für die Weltwirtschaft verloren habe.

Heute sage ich Ihnen, was ich derzeit für sehr wahrscheinlich erachte (wobei ich mir jede Woche dutzende Frühindikatoren anschaue, um mein Wahrscheinlichkeitsszenario anzupassen und mir bekanntlich noch Ende 2010 nicht vorstellen konnte, bereits im Juli 2011 sehr skeptisch für die Weltwirtschaft zu sein):

Der Dax wird Ende 2013 bedeutend näher an 20.000 Punkten heranreichen als an 2.000 Punkten!

Denken Sie bitte kurz über dieses kleine Rätsel nach, das ich Ihnen damit aufgebe zu lösen! Und nun zeige ich Ihnen den Silberchart in Euro ganz aktuell. Achten Sie auf die angesprochene Verbindungslinie der Hochpunkte März 2008 und Januar 2010 sowie auf die aktuellen Linien in diesem logarithmischen Chart:

Quelle: Bloomberg

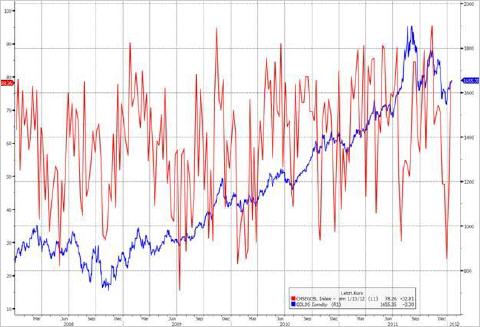

Wie bei dem Seminar im Mai 2010 – und unzähligen weiteren Veranstaltungen in 2009 und 2010 – sagen mir nun wieder viele Investoren, dass Sie es ganz genau wissen. Es gibt nochmals einen massiven Rückschlag, und zwar weit unter 20 Euro, wenn nicht gar auf die besagte Verbindungslinie von März 2008 und Januar 2010, die aktuell unter 12, 85 Euro liegt. Toll wäre das wirklich für all diejenigen, die sich in „wertvollem“ Papiergeld baden. Im ersten Silberbulletin 2012 habe ich Ihnen bereits vom Silberstreif am Horizont der Weltwirtschaft berichtet, auch wenn es noch durchwachsen ist und ich in den kommenden Monaten die Frühindikatoren ganz genau im Auge behalten muss. Auch habe ich Ihnen bereits im November eine Sondermitteilung zu den geopolitischen Spannungen zugesandt, die sich insbesondere mit dem Iran-Konflikt beschäftigte und die uns doch vor Augen führt, dass Edelmetalle ang esichts dieser Entwicklungen als Stabilitätshort unabdingbar sind. Natürlich mahnte ich dennoch in den letzten Ausgaben zur Geduld in Bezug auf die nächste große Silberhausse, da die Ausweitung der EZB-Bilanzsumme und die den Banken zur Verfügung gestellte Liquidität noch nicht kurzfristig inflationär wirken wird. Aber als Antizykliker habe ich Ihnen am 29. Dezember 2011 unter 27 Dollar gesagt, dass ich gerade zu dem Zeitpunkt Chancen sah und kaufte! Ende Dezember half uns dabei der wöchentlich von uns vorgestellte Optimismus für Gold, der von der Nachrichtenagentur Bloomberg regelmäßig ermittelt wird. Der Chart zeigt den sehr geringen Optimismus zum Jahreswechsel:

Quelle: Bloomberg

Kurzfristig müssen wir beim Silberpreis in Euro den folgenden Chart beachten. Bei rund 24 Euro und 25,22 Euro je Feinunze liegen wichtige Widerstände. Rücksetzer sind durchaus möglich, wobei wir in zwei bis drei Jahren über solche Niveaus lächeln werden:

Quelle: Tradesignal

Bei meinem Seminar kann ich aufzeigen, wie meine im Januar 2011 für 2011 vorgestellten Absicherungsstrategien aufgegangen sind! Immer wieder sage ich, dass der Löwenanteil physisch in Silber angelegt werden sollte. Dennoch werbe ich für die Ratschläge in meinem neuen Buch, in meiner Sonderstudie für Absicherungsstrategien aus dem Februar 2011 und den neuen Tipps bei meiner laufenden Seminarreihe. Denn Derivate (abgeleitete Finanzinstrumente wie z. B. Kauf- und Verkaufoptionen auf Silber) zur richtigen Zeit können uns ruhig schlafen lassen, so wie uns unsere physischen Edelmetalle auch bei einem Derivatecrash ruhig schlafen lassen. Diejenigen, die solche Konzepte in Bausch und Bogen ablehnen, reden davon wie der Blinde von der Farbe.

Eine interessante Strategie für Neueinsteiger bzw. für die, die nochmalige Einbrüche befürchten, aber dennoch ruhig schlafen wollen

Liebe Leser, wer 100.000 Euro in Silber anlegen will und in Edelmetallen bislang völlig unterinvestiert ist, sollte über die in meinem Investmentkompass vom 07. Dezember 2011 auf Seite 6 vorgestellte Strategie nachdenken. Ich würde jetzt beispielsweise 40 oder 50 Prozent der beabsichtigten gesamten Investitionssumme von 100.000 Euro (also 40.000 bis 50.000 Euro) anlegen und mit weiteren 10 Prozent respektive 10.000 Euro lang laufende aus dem Geld liegende Kaufoptionen auf Silber (siehe Investmentkompass) mit Restlaufzeiten zwischen eineinhalb und drei Jahren erwerben. Kommt es zu starken Silberpreisanstiegen, gewinnen die Optionsscheine überproportional.

Mit einer solchen Strategie verfolgen wir das Ziel, sowohl im Falle eines starken Preisrückgangs als auch bei ungeheuren Preisexplosionen ruhig schlafen zu können. Denn wir haben einen größeren Teil bereits physisch angelegt, bei stark steigenden Silberpreisen gewinnen unsere Optionsscheine überdurchschnittlich und bei starken Einbrüchen des Silberpreises freuen wir uns, dass wir noch über ausreichende Liquidität für neue Silberkäufe verfügen. Dabei wählen wir bewusst verschiedene Optionsscheine mit unterschiedlichen Restlaufzeiten!

Darüber hinaus können wir antizyklisch wie beispielsweise am 29. Dezember unsere Liquidität in kleineren Schritten anlegen. Ich hoffe sehr, dass diese Informationen zur Beruhigung und zu Investmenterfolgen beitragen. Unser Bestreben muss stets sein, uns nicht vom Mainstream leiten zu lassen. Warren Buffett sagte einmal treffend: „Kaufe, wenn die anderen Angst haben und sei vorsichtig, wenn die anderen gierig werden“. Wer heute kaum Silber als besten Inflationsschutz besitzt, weil er an größere Korrekturen glaubt, ist ohne es zu wissen ein großer Spekulant. Es wird dann nämlich darauf spekuliert, dass für unser Papiergeldsystem alles gut wird. Aber was geschieht, wenn nicht?

Ein Lehrstück der Zürcher Kantonalbank

Noch kurz zu einem anderen Thema: Die „Wirtschaftswoche“ berichtet in ihrer aktuellen Ausgabe über Schwierigkeiten bei der Auslieferung von Gold. Der Redakteur hat wie immer sehr gut recherchiert. In dem Artikel heißt es:

„Die Zürcher Kantonalbank (ZKB) garantiert den Besitzern ihres Gold-ETF die physische Auslieferung des Edelmetalls, sofern ausreichend ETF-Anteile vorhanden sind. Denn ausgeliefert wird nur in Form von Standardbarren a 400 Unzen im Wert von aktuell 520.000 Euro. In der Praxis zickt die Bank aber rum, wenn ein Anleger tatsächlich mal auf die Idee kommt, sich einen Barren ausliefern zu lassen – zumindest, wenn der Anleger aus Deutschland kommt“.

Berichtet wird dann, wie schwer es einer Kundin fiel, einen Barren aus dem Zentraltresor „in ihr privates Schließfach bei der ZKB“ zu kommen“. Wie gesagt hatte die Kundin sogar ein Bankschließfach bei der ZKB. Dennoch versuchte die Bank nach meinem Kenntnisstand mit fadenscheinigen Begründungen die Transaktion zu komplizieren. Der Autor sagt zum Schluss: „Außerdem teilt die ZKB vorsorglich mit, ‚dass diese gewünschte physische Auslieferung über Ihr persönliches ZKB-Wertpapierdepot die letzte dieser Art sein wird“.

Hier geht es wohl vor allem um die Sorge Schweizer Banken, wieder in irgendwelche Steuerhinterziehungen deutscher Anleger verwickelt zu werden. Wenn ETF-Anteile aber von deutschen Wertpapierhäusern zu Banken in der Schweiz übertragen werden, erschließt sich mir die Sorge der eidgenössischen Banker allerdings nicht.

Eines lehrt uns der Fall:

Man bekommt zwar irgendwann und irgendwie sein Gold, aber oft erst nach Wochen oder Monaten und dies ganz ohne gegenwärtige Störungen aufgrund einer elementaren Krise des Bankensystems oder politischer Instabilitäten.

Ich besitze selbst den Silber-ETF der ZKB, um bei Silberpreisen zwischen 100 und 150 Dollar in den kommenden zwei Jahren mal flexibel etwas verkaufen zu können, aber mein Löwenanteil steckt in wirklich physischen Investments. Banksafes in Deutschland, einer in der Schweiz und auch die Nutzung eines Schweizer Zollfreilagers unter Sicherheitsaspekten (nicht, um die Mehrwertsteuer zu sparen) bieten sich dabei als Lagerstätte an. Warum ich weder von Singapur noch von Hongkong etwas halte, führe ich derzeit bei meinen Seminaren aus.

» ZUR SEMINAR-ANMELDUNG

Herzlichst

Ihr Thorsten Schulte alias Silberjunge

Chefredakteur

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews.at keine Haftung.

Quelle: » Silberjunge

» 19.01.12 Silber: Importmenge Chinas sinkt seit Jul