Der geht auf’s Haus

der Vorstand vom BANKhaus ROTT

Trotz der zahlreichen vermeintlichen Jobwunder in den Vereinigten Staaten lässt das Immobilienwunder weiter auf sich warten. Angesichts der plumpen Versuche aus arbeitsstatistischem Blei Zahlengold zu gewinnen, kann das Ausbleiben des Häuserweihnachtsmannes nicht für Erstaunen sorgen. In diesem Segment schwingt weiterhin Knecht Ruprecht die Knute...

Der gute Mann hat sich vor allem den Staat Nevada ausgeguckt, wo die Würfel für die meisten Hausbewohner – den Begriff Besitzer mag man kaum noch verwenden – bereits gefallen sind. Trotz der gewachsenen dicken Felle der Betrachter sind die kürzlich verkündeten Zahlen erneut bemerkenswert. Die weiter zurückgehenden Hauspreise haben dafür gesorgt, dass der Anteil der Häuser, die weniger wert sind als die ausstehende Hypothek, bei nunmehr gut 70% liegt. Auf Nevada folgen in dieser Kategorie Arizona (51%) und der Küstenstaat Florida (47,8%). Am niedrigsten liegt der Wert in Oklahoma. Hier werden auch auf Grund eines nicht annähernd so hirnlosen Baubooms wie im Casinostaat gerade einmal 6% erreicht. Der genannte Zustand, auch negative equity genannt, ist problematisch, da der Anreiz zur Kredittilgung in diesem Falle naturgemäß abnimmt.

Mit diesen Schwierigkeiten kennt sich der amerikanische Bänker natürlich mittlerweile bestens aus. Die Versuche, eine sofortige Belastung der Bilanz zu vermeiden, nehmen in der Ausweitung des Zeitraumes der Zinsstundung ihren Anfang. Das Prozedere zieht sich teilweise mehr als ein Jahr in die Länge. Bei der Verschleppung von Zwangsvollstreckungen artet es dann so richtig aus. Klar, warum soll man sich mit dem erzwungenen Verkauf einer Immobilie beeilen, wenn man sie als verkaufende Bank ohnehin mangels anderer Bieter auf die eigene Bilanz nehmen muss?

Die über diesen Umweg in die Bücher der Banken gelangten Häuser, das so genannte real estate owned, schwillt weiter an. Die Preise nehmen im Gegenzug trotzdem ab, aber da der Ermessenspielraum bei der Bewertung derartiger Vermögensgegenstände sehr generös ist, warten die Institute einfach mal ab, bevor sie allzu forsch abschreiben. Wer sich angesichts der nicht sonderlich gesunden Eigenkapitalausstattung vieler Banken als großzügiger Investor finden soll, bleibt fraglich. Lassen wir uns überraschen. Vielleicht findet sich ja ein Weg zur Verbriefung dieser unbewohnten Häuser, in Europa gibt es ja noch genug Käufer, es durfte ja keine noch so unfähige Insitution pleite gehen. Unter dem Namen Uninhabited Real Estate Income Swap ließe sich da sicher noch die ein oder andere Transaktion einstielen. Was nicht bewohnt wird, kann ja schließlich vom Bewohner auch nicht kaputt gemacht werden, ein klarer Vorteil!

Es wäre jedenfalls so langsam an der Zeit, sich etwas einfallen zu lassen, denn die Lage wird augenscheinlich nicht besser. Gute 68% aller Immobilientransaktionen in Nevada sind Zwangsvollstreckungen. Falls Sie also mal von jemanden hören, ein anziehendes Transaktionsvolumen wäre generell als Zeichen einer Marktgesundung zu interpretieren, dann sollten Sie einen Blick auf die Versteigerungsstatistik werfen. Immerhin, im Wüstenstaat lag der Wert in 2009 bereits einmal bei 75%.

Auch bundesweit ist die Zahl bedrückend. Trotz der mittlerweile etwas gesunkenen Gesamtzahl der Zwangsvollstreckungen liegt der Wert hier rund fünfundzwanzig mal so hoch wie im Jahr 2005. Die leichten Rückgänge bei den Zwangsvollstreckungen sind durchaus erwünscht und haben ihre Ursache zu einem nicht unwesentlichen Teil in der angewandten Verschleppungstaktik. Diese soll den Instituten helfen, zunächst einmal die auf einem Rekordniveau befindlichen eigenen Notkäufe bei Versteigerungen zu verdauen.

Mittlerweile erinnert die mittlere Dauer des Prozesses, gemessen von dem Zeitpunkt, zu dem ein Kredit in Verzug geraten ist (30+ delinquent), bis zum Termin der Zwangsversteigerung eher an Don Bürokrato aus Absurdistan als an ein effizient arbeitendes System. Gute 449 Tage dauert das Ganze. Vom ersten Tag an gerechnet, also vom Beginn der ausbleibenden Zinszahlung an, vergehen ein Jahr und fast vier Monate. Wie erfolgreich solch ein Bremsprozess vor dem Hintergrund der riesigen Zahl der abzuarbeitenden Fälle noch sein kann, darf sich jeder selbst ausmalen.

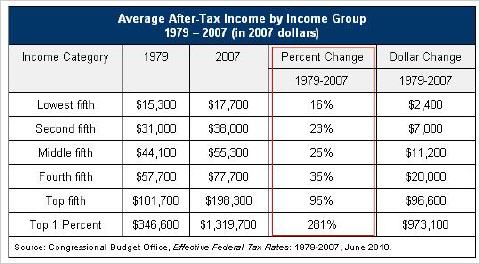

Die Verzugsraten legten jedenfalls gänzlich unbeeindruckt weiter zu und liegen nun bezogen auf alle Hypotheken bei 9,2%. Simultan verschlechterte sich die so genannte deterioration ratio. Dieser Wert gibt die Ratio aus sich verschlechternden und sich verbessernden Krediten an. Die Kennzahl kletterte auf 2,5 – hier ist kein Land in Sicht. Ein Blick auf die Einkommensverteilung in den vergangenen Dekaden ist ebenfalls aufschlussreich.

Einkommensverteilung

Bekanntermaßen wurden die Reste der Kreditwürdigkeit der Bezieher geringerer Einkommen durch die subprime Kredite ausgewrungen – mit den bekannten Folgen. Die abnehmende Mittelschicht kämpft nun ebenfalls mit der hohen Belastung durch Konsumentenkredite und Hypotheken (siehe zum prime Segment). Zudem ist der Druck vom Arbeitsmarkt enorm.

Gleichzeitig äußern sich die Manager von Immobilienverwaltern zu Wort und bekräftigen allen Ernstes, sinkende Volumina am Häusermarkt hätten ihre Ursachen vor allem in einem mangelnden Angebot. Das ist ein interessanter Gedanke. Es gibt zu wenige Immobilien und daher sinkt das Transaktionsvolumen und gleichzeitig die Preise? Das ist nun wirklich ausgemachter Blödsinn und erinnert an die oft hilflos wirkenden Überzeugungsversuche von Verkäufern offener Immobilienfonds in Europa kurz vor der Schließung und Neubewertung.

Viele US Banken werden derzeit neben dem eigenen Markt auch die Entwicklung im Nachbarland Kanada mit Sorge betrachten. Auch hier wird derzeit noch vielerorts ein nicht tragfähiger Boom schöngeredet (schön rechnen lässt sich dort nichts mehr). Damit fängt es leider immer an, das durften wir in den vergangenen Jahren mitverfolgen. Wenn nicht sein kann, was nicht sein darf, dann wartet das Ungemach bereits vor der Haustür.

Immerhin, im Falle Nevadas lässt sich das Spektakel kurz aber ungewöhnlich zusammenfassen: „Zero“ – die Bank verliert.

Besuchen Sie das Bankhaus Rott, so lange es noch steht und lernen Sie Herrn Ponzi kennen, den Chef der BANK ROTT. Dort werden Sie immer gut beraten und ihre Gelder schnell verbraten. Mit Garantie!!!

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews.at keine Haftung.

Quelle: » Frank-Meyer.eu

» 06.07.10 Das Team zur Rettung der Wirtschaftserhol