Banken hoch, Gold runter ? - Was ist denn da los ?

Datum 19.07.2008 - Uhrzeit 15:00 (© BörseGo AG 2007, Autor: , © GodmodeTrader - http://www.godmode-trader.de/)

WKN: 969420 | ISIN: US2605661048 | Intradaykurs:

Anfang der Woche schrieb mir ein alter Schulfreund eine Email. Ich hatte ihm geraten, mit Aktienkäufen zu beginnen. „JETZT einsteigen?“ So lautete seine Antwort. Wobei die Großbuchstaben Ausdruck seiner Angst und Unsicherheit waren.

Meine Antwort können Sie sich denken: „Man muss genau dann einsteigen, wenn alle die Hosen voll haben – und derzeit sind sie ziemlich voll. Schau Dich selber an...“ Nun ja, unter alten Schulfreunden, wir kennen uns seit der sechsten Klasse, da herrscht ein etwas rustikaler Umgangston.

Was wenig später folgte, dürfte nicht nur meinen alten Spezl Jürgen überrascht haben. Die allermeisten Anleger haben wohl ungläubig gestaunt, als sich die Bullen plötzlich unüberhörbar zurückgemeldet haben – wo doch alle so schön pessimistisch waren....

In einigen Sektoren sieht die jüngste Entwicklung jetzt besonders verführerisch aus, nehmen wir etwa die US-Banken. „Wäre ich da mal eingestiegen“, wird sich jetzt so mancher denken. Ärgern Sie sich nicht. Erstens nützt es sowieso nichts und zweitens ist der Sektor weit davon entfernt, mehr als eine Bärenmarktrallye aufs Parkett zulegen. Zumindest vorerst. Im Moment werden hier Short-Positionen eingedeckt. Nach den dramatischen Verlusten führt das natürlich zu starken Kursanstiegen.

Doch es dürfte bald wieder zu Rücksetzern kommen. Die Investmentbank Merrill Lynch (US-Kürzel MER) etwa hat am Donnerstag nach Börsenschluss enttäuschende Quartalszahlen vorgelegt. 4,65 Milliarden US-Dollar hat der Konzern innerhalb eines Quartals in den Sand gesetzt, ein Verlust je Aktie von 4,97 US-Dollar.

Die untere Bandbreite der Analystenschätzungen hatte bei einem Verlust von 4,21 US-Dollar je Anteilsschein gelegen. Mit anderen Worten: Die schlimmsten Befürchtungen wurden noch deutlich übertroffen. Im Kursverlauf zeigt sich das gesamte Drama der vergangenen Monate. Ein Boden sieht natürlich völlig anders aus. Wobei die starken Umsätze in diser Woche kurzfristig durchaus für weiter steigende Kurse sprechen...

Wer glaubt, bei den US-Banken jetzt unbedingt einsteigen zu müssen, der sei an eine kürzlich veröffentlichte Studie von Bridgewater Associates erinnert. Diese kommt zu dem Ergebnis, dass den Banken, entgegen anders lautender Beteuerungen, weltweit noch Abschreibungen in Höhe von 1.600 Milliarden US-Dollar bevorstehen. Hiervon sei bislang erst ein kleiner Teil öffentlich geworden.

Sollten diese Zahlen zutreffen, dürften noch etliche Finanzinstitute über die Klinge springen. Brancheninsider gehen davon aus, dass 100 bis 150 Banken die kommenden zwölf Monate nicht überleben werden. Das Analysepapier gilt in Fachkreisen nicht nur wegen seines Inhalts als brisant, sondern auch wegen des Absenders: Bridgewater Associates ist eine der erste Adressen in Finanzkreisen, die Analysen gelten als besonders treffsicher. Gewicht haben die Aussagen auch an höchster Stelle: Einige Notenbanken sind Kunden von Bridgewater.

Unserer Ansicht nach sollten daher nur kurzfristig agierende Trader auf der gerade gestarteten Aufwärtswelle bei den US-Banken mitschwimmen. Für langfristig planende Investoren ist jetzt noch nicht die Zeit gekommen, sich dort zu engagieren. Hier beispielhaft der Kursverlauf des Philadelphia Banken-Index:

Sieht man sich die Aktien der Citigroup (US-Kürzel C) an, fällt der Umsatzanstieg auf, der den jüngsten Kursschub begleitet hat (blaue Markierung): Das lässt den Schluss zu, dass es diesmal ein ganzes Stück weiter aufwärts gehen könnten als bei früheren Gegenreaktionen.

Achten Sie auch auf die stark ausgeprägten positiven Divergenzen beim MACD auf Wochenbasis (rote Linie). Ein gefundenes Fressen für mutige Trader, die in der Lage sind, die weitere Entwicklung genau zu verfolgen – und die gegebenenfalls sofort die Reißleine ziehen, sollte irgendetwas anbrennen. Wer hier dabei sein will, der muss starke Nerven haben und aufpassen, wie ein Luchs...

In der aktuellen Ausgabe des Antizyklischen Börsenbriefs, die erst vor wenigen Tagen erschienen ist, hatten wir unsere Leserausdrücklich auf eine nahende Rallye vorbereitet.

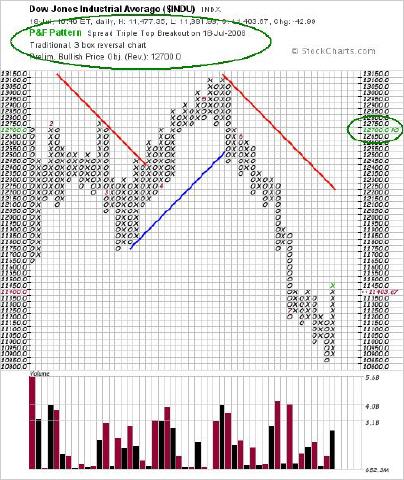

Dass die Indizes wenige Stunden nach Veröffentlichung unseres Börsenbriefs durchstarten würden, das war natürlich nicht vorherzusehen. Nachfolgend sehen Sie den Dow Jones Index. Der Point & Figure Chart lässt wenig Spielraum für Interpretationen: Die Bullen haben übernommen:

Natürlich hatten wir unseren Lesern einige interessante Investment-Chancen an die Hand gegeben, die bereits schöne Gewinne verbuchen. Damit dürften wir (wieder einmal) so ziemlich allein auf weiter Flur gewesen sein.

US-Banken gehören jedoch nicht zu unseren Empfehlungen. Daran ändert auch die Tatsache nichts, dass hier jetzt bullische Trendwende-Formationen zu sehen sind. Aber es gibt ja genügend andere verprügelte Werte. „Genügend“ ist das falsche Wort: Die Auswahl ist schier nicht zu überblicken...

Übrigens wurde in dieser Woche gemeldet, dass viele Bürger in den USA derzeit in Folge der Kreditkrise in die Obdachlosigkeit abrutschen. Dabei trifft es auch Mittelständler, die plötzlich ihre Hypotheken nicht mehr bezahlen können. Man sollte sich deshalb davor hüten, die Finanzkrise bereits abzuhaken, nur weil die Kurse jetzt wieder ansteigen. Das dicke Ende dürfte erst noch kommen, da sind wir recht zuversichtlich.

Trendwende bei Öl und Silber?

Interessant ist, dass in letzter Zeit kaum noch jemand von einem Short-Einstieg beim Öl gesprochen hat. Offenbar hatten sich viele Anleger die Finger verbrannt und wagten es nicht mehr, auf fallende Kurse zu spekulieren. Dazu passt, dass der Ölpreis am Dienstag vergangener Woche den größten Einbruch seit 17 Jahren zu verzeichnen hatte. Anschließend ging es weiter abwärts - es könnte der Auftakt zu einer größeren Korrektur gewesen sein.

Sieht man sich den Öl-ETF (US-Kürzel USO) an, und beachtet dabei das Volumen, ist die Sache ziemlich eindeutig: Der Trend hat gedreht, zuletzt war hier steigendes Abwärtsvolumen zu beobachten (rote Markierung). Auch der MACD auf Wochenbasis steht unmittelbar vor einem Verkaufssignal (blaue Markierung).

Die Edelmetall-Bullen werden es nicht gerne hören, aber beim Silber-ETF (US-Kürzel SLV) und auch beim Gold-ETF (US-Kürzel GLD) sehen wir ähnlich negative Formationen.

Beim Silber ähnelt die aktuelle Situation der Lage im Sommer 2006. Seinerzeit war es nach dem starken Kursanstieg vom Frühsommer nochmals zu einem Rücksetzer auf den gleitenden 40-Wochen-Durchschnitt gekommen (blaue Markierungen). Wollen wir hoffen, dass dies auch diesmal wieder der Fall sein wird: Silberpreise von rund 16 US-Dollar je Unze wären eine erstklassige Einstiegsgelegenheit.

Eine Trendwende an den Märkten also verbunden mit einer Schwäche beim Öl und nachlassender Dynamik bei Gold und Silber? Die Schlussfolgerung könnte sein, dass wir in den kommenden Wochen im Sog fallender Ölpreise und nachlassender Nachfrage bei den beiden wichtigsten Edelmetallen stark steigende Aktienkurse sehen.

Ist das realistisch?

Zwei Dinge sind jetzt zu beachten: Fakt ist zum Einen, dass wichtige charttechnische Hürden zuletzt sehr deutlich unterschritten wurden. Beim Dow Jones war das die „Betonunterstützung“ bei 11.750 Zählern. Später wurde auch die psychologisch bedeutsame Marke bei 11.000 Punkten signifikant gebrochen. Der DAX rutschte nach dem Bruch des März-Tiefs am Mittwoch kurzzeitig sogar unter die Marke von 6.000 Punkten.

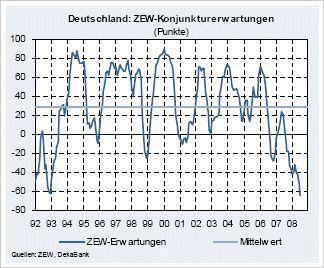

Es liegt auf der Hand, dass viele institutionelle Anleger nach dem Bruch dieser wichtigen charttechnischer Haltezonen stark unterinvestiert sind. Hinzu kommt die grottenschlechte Stimmung – nicht nur mein alter Schulfreund hat kalte Füße:

Nehmen wir beispielsweise den ZEW-Indikator, der die Stimmung unter den Finanzmarktanalysten ermittelt: Die ZEW-Konjunkturerwartungen sanken kürzlich um 11,5 Punkte auf -63,9 Punkte, es ist der niedrigste Wert seit 1992. Hierzu muss man wissen, dass sich der ZEW immer wieder als sehr treffsicherer Kontraindikator erweist. Das ist leicht zu erklären: Wenn alle pessimistisch sind, dann ist eine Erholung nicht mehr weit...

Die Stimmung ist auf einem Tiefpunkt...

Die katastrophale Stimmungslage im Einklang mit dem Absturz der Indizes unter wichtige Unterstützungszonen schafft ein explosives Gemisch: Sollten die Märkte jetzt keine Anstalten machen, nochmals in nennenswertem Umfang den Rückwärtsgang einzuschalten, dann geraten viele institutionelle Anleger gegenüber ihrer Benchmark ins Hintertreffen.

Die Folge wäre, dass die Fondsmanager den steigenden Kursen hinterherlaufen müssen – und je stärker die Kurse steigen, desto größer wäre der Druck, die Positionen wieder zurückzukaufen. Bis zu einer Kaufpanik ist es dann nicht mehr weit. Verdächtig ist das Verhalten des Dow Jones am Freitag: Ein kurzer Rücksetzer zu Handelsbeginn wurde umgehend wieder ausgebügelt. Am Ende blieb ein Plus von 0,44 Prozent.

Da die Börsen zu extremen Stimmungsumschwüngen neigen und mit Vorliebe genau das zu tun pflegen, womit niemand rechnet, würde es uns nicht wundern, wenn es genau so kommen würde und eine massive Rallye jetzt erneut alle auf dem falschen Fuß erwischt....

Wie wir die Lage jetzt einschätzen und was wir unseren Lesern raten, lesen Sie in der aktuellen Ausgabe des Antizyklischen Börsenbriefs, die kürzlich erschienen ist.

Anmeldemöglichkeit (1) : Das Drei-Monats-Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das Jahres-Abo des Antizyklischen Börsenbriefs

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs und Geschäftsführer des Antizyklischen Aktienclubs. Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Informationen finden Sie unter www.antizyklischer-börsenbrief.de und www.antizyklischer-aktienclub.de

Quelle: http://www.godmode-trader.de