Staatswirtschaft

Vorstand vom Bankhaus Rott

Die Kreditverluste der Finanzinstitute der vergangenen Jahre belaufen sich mittlerweile auf mehr als $1.700 Milliarden. Erste, schon damals äußerst fragwürdige Schätzungen aus dem Jahr 2007, die größtenteils von Volkswirten und Zentralbanken emittiert wurden, sind vollkommen zerbröselt worden. Auch vor einigen Jahren gab es, das wollen wir nicht unerwähnt lassen, viele Stimmen, die schon damals vor Verlusten in einer Höhe warnten, wie sie bisher tatsächlich eingetreten sind....

Diese Warnungen wurden jedoch abgetan, oft sogar verlacht und mit Thesen wie „the subprime crisis is contained“ und entsprechenden Aussagen von Ben Bernanke und Vertretern offensichtlich eher marketinglastiger Analyseabteilungen zahlreicher Finanzinstitute gekontert. Ob es schlichtes Unvermögen war oder der Zwang der in Häusern herrscht, die dem stetigen Verkauf von Finanzprodukten ihre Existenz verdanken, lassen wir an dieser Stelle einmal dahingestellt.

Fakt sind jedoch die massiven Fehleinschätzungen der damaligen Situation. Diese führten nicht selten dazu, dass Menschen trotz der Erfahrungen der Vergangenheit den entsprechenden Institutionen Vertrauen und ihr Erspartes entgegenbrachten. Nun stehen sie vor oft bitteren Resultaten. Dies alles sollte bei der Einschätzung der Aussagekraft der täglich durch die Medien geisternden Beurteilungen der heutigen Lage nicht verdrängt werden, so schmerzhaft es auch sein mag.

Welch gigantischen Flurschaden die ach so „begrenzte subprime Krise“ und die allgemeinen Verwerfungen an den Kreditmärkten und in den Bankbilanzen bis dato hinterlassen haben, ist in Grundzügen allgemein bekannt. Vor allem durch die positiven Entwicklungen an den Finanzmärkten in den letzen drei Quartalen des vergangenen Jahres scheint es aber bereits wieder zu teilweisen Gedächtnisverlusten zu kommen. Die Banken schreiben schwarze Zahlen, da stehen die viel zu geringen Rücklagen für kommende Kreditverluste oder das doch arg zaghafte Verhalten bei Abschreibungen auf Kredite nur dem gewünschten Kollektivoptimismus im Weg. Auch die Erzählungen über die famose Rückzahlung von Staatsmitteln einiger Banken erwecken den Anschein, alles sei wieder im Lot.

Schauen wir daher heute einmal nach, wie sehr sich denn der Staat wirklich auf dem Rückzug befindet. Die Vermutung, private Eigenkapitalgeber hätten in einer beispiellosen Jagd auf günstige Anlagen das Ruder und das Risiko wieder in die eigenen Hände genommen, erscheint doch ein bisschen zu schön um wahr zu sein. Ein Blick auf die Kapitalgeber, die in den letzten Jahren den gebeutelten Instituten im Rahmen von Kapitalerhöhungen Bares überlassen haben, ist in der Tat aufschlussreich.

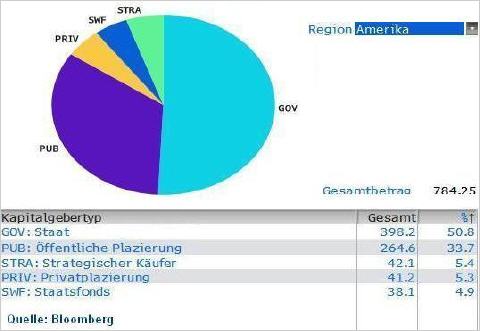

Kapitalgeber USA

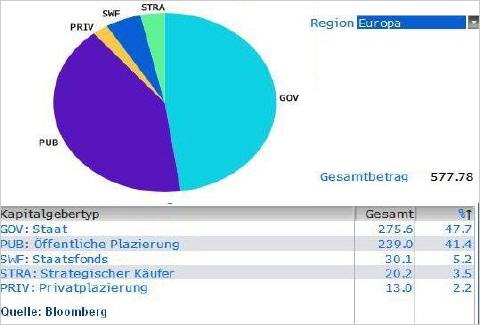

Kapitalgeber Europa

Der Blick auf die Statistiken für europäische und amerikanische Finanzinstitute offenbart den edlen Spender. So kam in Amerika mehr als die Hälfte aller Eigenkapitalmittel von Onkel Sam. Auch in Europa zeigt sich ein ähnliches Bild. Sehr interessant ist die nur marginale Beteiligung von Staatsfonds (Sovereign Wealth Funds). Erinnern Sie sich noch, wie vor gar nicht allzu langer Zeit diese Vehikel als Retter der Finanzwelt gefeiert wurden? Ein Blick in einige der teils öffentlich zugänglichen Aufstellungen der Investments dieser Fonds zeugt nicht selten von eher unglücklichen Händchen bei der Auswahl der Anlagen. Dies ist sicher nicht immer allein der Unfähigkeit eines speziellen Managers geschuldet, wenn man dies natürlich auch nie ausschließen darf. Vielmehr wird aber der politische Einfluss, der Name Staatsfonds kommt ja nicht von ungefähr, zu Investments geführt haben, die eher auf polischen Opportunitäten als auf rein ökonomischen Erwägungen basierten. In der Regel ist die politische Einmischung in Investmentstrategien so erfolgreich wie Doppelspitzen in Unternehmensführungen oder die Expansionen deutscher Konzerne in den USA.

Es geht auch anders. Das Beispiel Asien zeigt, bei zugegebenermaßen bisher vergleichsweise mäßigen Verlusten, die augenscheinlich weiterhin bestehende Möglichkeit privates Kapital anzuziehen.

Kapitalgeber Asien

Der Anteil des über private Kapitalmaßnahmen (public offerings) eingebrachten Mittel liegt bei 95,4%. Der Beitrag der Staaten ist marginal, Staatsfonds haben sich bisher gänzlich zurückgehalten.

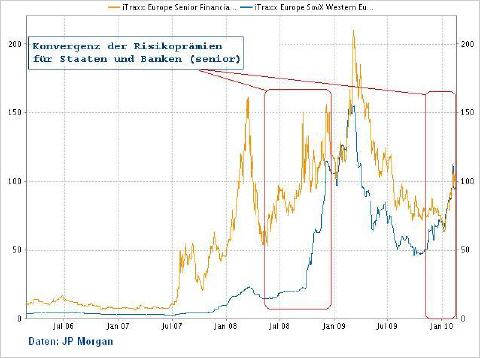

Die Verlagerung von Teilen der von Banken gehaltenen Risiken auf die einzelnen Staaten ist ein schlichter Risikotransfer. Die Märkte sind sich dessen bewusst und reagieren erwartungsgemäß mit einer Konvergenz der Risikoprämien für vorrangige Banktitel und Staatspapiere. Der Chart zeigt die Verläufe der CDS Spreads des iTraxx senior financial Index und des SovX CDS Index für westeuropäische Staatsrisiken.

Nach einer Atempause im vergangenen Jahr haben die CDS Spreads für Staaten die entstandene Lücke wieder geschlossen. Der Markt folgt hier der Logik der vorgenommenen Maßnahmen. Der Chart zeigt deutlich, wie das Risiko nicht verschwindet sondern lediglich den Aufenthaltsort wechselt. Ein gelöstes Problem stellt sich anders dar.

Erreicht wurde mit all den staatlichen Stützungsmaßnahmen, die oft zu absurd überhöhten Konditionen durchgeführt wurden (siehe seinerzeit die Commerzbank), ein Zeitgewinn. Das wird wohl auch das primäre Ziel gewesen sein, denn niemand wird ernsthaft annehmen, die Strukturen wären in ihrem jetzigen Zustand auch nur annähernd dazu in der Lage, wieder wie vor einigen Jahren zu agieren. Ob das allerdings überhaupt wünschenswert ist, darf ruhig hartnäckig hinterfragt werden.

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews.at keine Haftung.

Quelle: » Frank-Meyer.eu