Anschlag auf Silber - aber das kann uns nicht erschüttern

Am Dienstagabend kam die Meldung gegen 18 Uhr unserer Zeit heraus, dass Spekulanten in Zukunft für eine neue Position im Silber-Future (1 Kontrakt = 5000 Unzen Silber) eine Sicherheit von 8.775 US-Dollar statt bislang 6.750 US-Dollar auf den Tisch zu legen haben. Diejenigen, die Absicherungsgeschäfte tätigen, müssen nunmehr 6.500 Dollar statt 5.000 Dollar hinterlegen. Nach dem Tageshoch von 29,36 US-Dollar brach der Kurs dann bis auf 26,50 US-Dollar ein, ein Verlust von 10 Prozent zum Höchstkurs. Dies ist der Grund, warum ich in meinem Buch „Silber – das bessere Gold“, aber auch in Interviews und Vorträgen derzeit unablässig davor warne, sich im stark steigenden Silbermarkt prozyklisch immer höher zu hebeln und damit immer größere Risiken einzugehen. Auch wenn bei zunehmenden Tagesschwankungen des Silbers verständlich ist, dass ein Broker eine höhere Sicherheitsle istung haben möchte, so müssen wir doch folgende Fragen stellen dürfen:

Sind die ganz großen Spieler wie JP Morgan Chase und andere nicht bereits vorher informiert? Nutzen Sie die Bekanntgabe der Nachricht über die Erhöhung der Sicherheitsleistung nicht umgehend, massiv den Silber-Future zu verkaufen und „Bids“ aus dem Markt zu nehmen, um so einen deutlichen Abschwung auszulösen? Gibt es hier also ein Zusammenspiel von CME und den großen Spielern? Müssen wir nicht das Treiben der großen Spieler im Silbermarkt genauestens unter die Lupe nehmen? Wie kann es sein, dass zwei US-Banken im August 2008 mal eben 25 Prozent der Minenproduktion des damaligen Jahres netto leerverkaufen konnten?

Die erhöhte Margin-Anforderung griff erst ab dem Folgetag. Es bestand also kein akuter Handlungsdruck. Dennoch haben vermutlich einige große Spieler geschickt die Nachricht genutzt. Beweise kann ich noch nicht dafür liefern, aber wir sollten unseren gesunden Menschenverstand einfach sprechen lassen. Bei alledem kann ich uns alle nur dazu aufrufen, physisch in Silber zu investieren und dem Markt damit das Edelmetall zu entziehen. Wer im Silber-Future „long“ geht und damit auf steigende Silberpreise setzt, kann von den großen Spielern beliebig ausgebremst werden.

„Wir haben eine Schlacht verloren, aber nicht den Krieg“

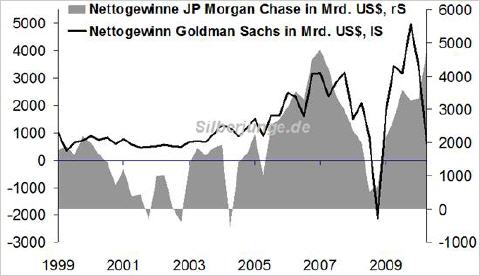

Charles de Gaulle wird der Ausspruch allgemein zugewiesen: „Wir haben eine Schlacht verloren, aber nicht den Krieg“. Und genau das ist meines Erachtens die Situation aus der Sicht eines Silberinvestors. Natürlich war es für denjenigen, der am 09. November bei 29 US-Dollar den Silber-Future kaufte, eine schmerzhafte Erfahrung. Denn wenig später im Tief bei 26,50 US-Dollar hatte dieser Investor plötzlich einen Verlust auf seinem Brokerkonto von 12.500 US-Dollar (5000 Unzen * 2,5 US-Dollar Rückgang des Silberpreises). Die großen Spieler im US-Terminmarkt für Silber haben sicherlich dem einen oder anderen Spekulanten einen Schlag versetzt. Dies ist Sinn und Zweck der Übung. Sie sollen größtmöglich verunsichert werden, damit sie zukünftig die Finger von diesen Instrumenten lassen. Wenn JP Morgan Chase beispielsweise die gesamte Short-Position der 4 größten Spiele r halten sollte, so wären das nach meinen aktuellen Berechnungen vom 02. November 2010 stolze 241,9 Millionen Unzen Silber. Nehmen wir weiter an, dass diese US-Bank von 10 US-Dollar bis zum Kurshoch von 29,36 US-Dollar je Unze Silber diese „Netto-Leerverkaufsposition“ gehalten hätte, so wäre dies ein Verlust von 4,7 Milliarden US-Dollar. Raten Sie doch bitte einmal, wie hoch der Nettogewinn von JP Morgan Chase im 2. Quartal 2010 war: sage und schreibe 4,795 Milliarden US-Dollar. Beachten wir, dass JP Morgan Chase mögliche Verluste im Silbermarkt aus der Portokasse bezahlen kann.

Quelle: Bloomberg, Silberjunge, Nettogewinne je Quartal bis 2. Quartal 2010

Quelle: Bloomberg, Silberjunge, Daten bis zum 02. November 2010

Ein Aufruf an alle Silberinvestoren

Diese Fakten, es handelt sich nicht um Vermutungen, sollten uns allen bitte die Augen öffnen. Die CME (Chicago Mercantile Exchange) kann Regeln festlegen und somit jederzeit ändern. Sie kann sogar Margin-Anforderungen rückwirkend ändern wie im Jahre 1980 geschehen. Sie kann sogar das Recht auf physische Auslieferung von 5.000 Unzen, welches jeder Silber-Future beinhaltet, ausschließen. Beispiele liefere ich dazu in meinem Buch. Deshalb ist es wichtig, physische Käufe zu tätigen. Dabei sollten wir uns einen Vergleich vor Augen führen, den ich erstmals auf N24 am 8. November in Berlin gemacht habe. Sie können das Interview aufrufen über:

» http://silberjunge.de/der-silberjunge-in-den-medien_fernsehen.html#n24

Darin stelle ich die Staatsanleihenkäufe der US-Notenbank dem Edelmetallmarkt gegenüber. Die Fed kaufte bis 31. März 2010 bekanntlich für 1.722 Milliarden Dollar (Quelle: Bloomberg) Wertpapiere. Diese Summe entspricht stolzen 12 Prozent der US-Wirtschaftsleistung. Dass dennoch so ein geringes Wirtschaftswachstum in den USA herauskam, sollte bedenklich stimmen. Nun reinvestiert sie die Beträge aus fälligen US-Wertpapieren, geschätzt 300 Milliarden US-Dollar in neue US-Staatsanleihen bis Mitte 2011. Zusätzlich wird sie für weitere 600 Milliarden US-Dollar Schuldversprechen der US-Regierung erwerben. Vergleichen wir dies einmal mit den Summen, die im Gold und im Silber in einem Jahr erworben werden können. Für 2010 schätzt das Analysehaus GFMS die Goldinvestments auf 1.503,1 Tonnen. Beim aktuellen Goldpreis sprechen wir über 68,3 Milliarden US-Dollar, die in diesem Jahr ang elegt werden können. Wenn mehr Geld in den Goldmarkt fließt, muss der Preis als Regulativ zwischen Angebot und Nachfrage für einen Ausgleich sorgen. Beim Silber unterstellen wir für dieses Jahr einmal, dass rund 100 Millionen für Investments zur Verfügung stehen. Bei heutigen Preisen können also nur weniger als 3 Milliarden US-Dollar in Silberanlagen untergebracht werden. Auch hier gilt: Drängt mehr Geld in den Markt, so muss der Preis steigen. Im Jahre 2012 werden deutlich weniger als 100 Millionen Unzen nach seriösen Schätzungen zur Verfügung stehen. Derartige Vergleiche machen deutlich, warum ich ein so großer Fan von Gold, aber noch viel mehr von Silber bin.

Sowohl historische als auch zukunftsbezogene Fakten über Silber habe ich in meinem Buch zusammengestellt. Mir war aber auch die Untersuchung von Aktien, Immobilien, Papiergeldforderungen, Lebensversicherungen und Gold im Vergleich zu Silberinvestments wichtig. Deutsche Aktien habe ich beispielsweise für den Zeitraum von 1900 bis heute kaufkraftbereinigt untersucht und ich zeige auf wie sich Aktien sowohl in der deutschen Hyperinflation als auch während der Argentinienkrise 2001/02 verhalten haben. Auch arbeite ich heraus, warum die USA sich für Inflation entscheiden werden und wie sich die Entwicklungen in den Schwellenländern auf die Rohstoffpreise auswirken werden. Es ist mir eine Herzenssache, möglichst vielen Menschen noch rechtzeitig die Augen zu öffnen. Helfen Sie mit, dass unsere Familien, Freunde und Bekannten uns nicht in einigen Jahren vorwerfen: „Ihr habt es gewusst, aber nichts gesagt&ldqu o;. Noch ist es nicht zu spät!

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews.at keine Haftung.

Quelle: » Silberjunge