Außergewöhnlicher Stress im Silbermarkt

In einem Artikel vom 17. August 2008 lenkte ich die Aufmerksamkeit auf "eine enorme Entkopplung zwischen Papiermarkt und physischem Markt" für Edelmetalle. Ich kam zu dem Schluss: "Diese Entkopplung zwischen Papiermarkt und physischem Markt bedeutet, dass Gold bald wieder so schnell nach oben klettern wird wie es gefallen ist und damit ein "V"-Tief ausformen wird.

Ich lag mit meiner zeitlichen Bestimmung etwas daneben, denn Gold fiel weiter, da im Folgemonat der Kollaps von Lehman Brother und AIG die Kurse einsacken ließ. Aber die von mir erwartete V-Talsohle bildete sich im Anschluss daran aus, wie wir im folgenden Chart sehen können.

Die Marktbedingungen, die mich zu der Annahme einer "V"-Talsohle führten wie auch zu der Annahme, dass Gold "wieder so schnell nach oben klettern wird, wie es gefallen ist", herrschen jedoch immer noch vor. Die bemerkenswerte Entkoppelung zwischen Papiermarkt und dem realen, physischen Goldmarkt ist nicht verschwunden.

Letzten August kam ich zu folgendem Schluss: "Die außergewöhnliche Nachfrage nach Münzen und kleineren Barren kann als frühes Anzeichen betrachtet werden, dass sich der Markt in Richtung einer Backwardation bewegt." Eine Backwardation - also, der Umstand, dass physisches Metall im Liefermonat mit einem Aufschlag gegenüber den zukünftigen Monaten (sprich: Papierversprechen, das Metall in den kommenden Monaten zu bezahlen) gehandelt wird - ist außergewöhnlich bullisch. Das passiert bei Edelmetallen selten, und ich warnte: "Eine Backwardation wäre in normalen Zeiten undenkbar, aber wir leben nicht in normalen Zeiten.". Auch heute sind die Zeiten immer noch alles andere als normal, und die Edelmetalle haben sich tatsächlich in eine Backwardation bewegt.

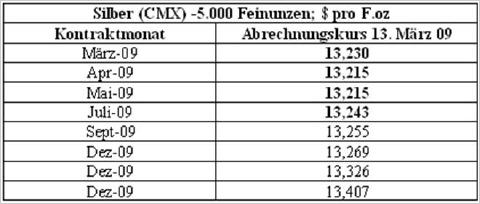

Gold rutschte an der COMEX Ende Februar in eine Backwardation und blieb kurze Zeit in diesem Zustand, was die starke Nachfrage nach physischem Gold widerspiegelte. Silber befindet sich gerade in einer Backwardation, wie durch die folgende Tabelle bestätigt wird, die die Abrechnungskurse an der COMEX wiedergibt. Der März-Kontrakt, der den aktuellen Kassapreis anzeigt, liegt höher als alle anderen Futures-Preise bis zum Monat Juli.

Noch wichtiger ist die Tatsache, dass sich Silber in London (einer der größten Märkte für den Silberhandel) in einer Backwardation befindet. Im meinem Artikel vom 15. Februar 2009 machte ich zum ersten Mal auf dieses Phänomen aufmerksam, und bemerkte: "Silber befindet sich seit dem 21. Januar in einer Backwardation.". Unglaublich, aber Silber befindet sich immer noch in einer Backwardation - das sind jetzt unerhörte, und meinem Wissen nach auch beispiellose 38 Handelstage in Folge!

Damit nicht genug: Die Backwardation geht nicht nur einen oder zwei Monate voraus. Aktuell erstreckt sie sich über drei Monate im Voraus. Aktuell erstreckt sie sich über drei Monate, aber während dieses Zeitraums ist Silber ganze 12 Monate im Voraus in einer Backwardation gewesen, was wirklich phänomenal ist - und außergewöhnlich bullisch. Es lässt sich logischerweise daraus schließen, dass es beachtlichen Stress im Markt für physisches Silber gibt.

Backwardation bedeutet, dass immer mehr reales, physisches Metall gefordert wird und keine Papierversprechen. Es bedeutet auch, dass immer mehr Leute anfangen, die Versprechen der Silber-Short anzuzweifeln - also die Zusagen jener Banken, die versprochen hatten, Silber zu einem bestimmten Zeitpunkt in der Zukunft zu liefern. Und schließlich bedeutet es auch, dass diese Banken Lieferzusagen gemacht haben, die im Gesamtumfang größer sind als die physischen Silbermengen, die sie wirklich besitzen. Wäre es nicht so, würden jene Banken (und auch andere Teilnehmer, die Silber besitzen) alles verfügbare Silber in den Kassamarkt, im Austausch gegen Futures-Kontrakte, verkaufen, um vom Preisunterschied profitieren zu können. Ihre Transaktionen würden die Backwardation dann rechtzeitig auflösen. Die Backwardation wurde jedoch nicht aufgelöst. In Anbetracht der Tatsache, dass die Backwardation jetzt schon 38 Tage besteht, kann man nur zu dem Schluss kommen, dass physisches Silber akut knapp ist.

Backwardation ist ein unnormaler Zustand für Edelmetalle, und die Märkte tolerieren keine unnormalen Zustände. Sofort kommen Arbitrage-Händler ins Spiel und profitieren, wenn die Märkte ungewöhnliche Gewinnchancen zu bieten haben - so wie es jetzt beim Silber der Fall ist. Und trotzdem bleibt es bei der Backwardation. Keiner ist zur Stelle, um physisches Silber im Austausch gegen zukünftige Lieferungen zu verkaufen - es bleibt also nur noch ein möglicher Schluss. Es gibt nicht ausreichend verfügbares Silber, das - zu den aktuellen Preisen - die Nachfrage befriedigen könnte. Solange die Shorts also nicht mit dem benötigten Silber aufwarten können, das sie brauchen, um ihren Lieferverpflichtungen nachzukommen (wodurch dann auch die Backwardation abgebaut würde), solange muss der Preis steigen. Er muss hoch genug steigen, damit die Besitzer von physischem Material einen ausreichenden Anreiz verspüren, ihr Metall zum Verkauf freizugeben, welches die Shorts benötigen, um ihren Lieferverpflichtungen nachzukommen.

Es natürlich noch eine andere Alternative. Die Shorts kommen ihren Verpflichtungen einfach nicht nach. Für diese Alternative gibt es viele Beispiele. Zum Beispiel ließ die London Metal Exchange im August 2006 die Höhere-Gewalt-Klausel bei ausstehenden Nickelkontrakten gelten - was es den Shorts im Grunde ermöglichte, ihren Lieferverpflichtungen nicht nachzukommen. In der Pressemitteilung hieß es: "Die London Metal Exchange ließ verlauten, dass der Sonderausschuss ein Backwardation-Limit [im Nickelmarkt] durchgesetzt hat […] und dass es, was die Halter von Nickelkontrakten angeht, zu einer Aussetzung komme. Simon Heale, Chef der LME, kommentierte die Ankündigung mit den Worten: ’Die Nickelbestände sind auf historisch niedrigen Ständen, und wir haben jetzt eine echte Materialknappheit.’" Heute zeigen die Hinweise, dass es eine echte Materialknappheit beim Silber gibt.

In London kursieren reichlich Gerüchte, dass die Shorts mit Lieferverzögerungen zu kämpfen haben. Die aktuelle Backwardation ist also nicht verwunderlich. Sie ist eigentlich die Bestätigung dieser Gerüchte; sie zeigt jedoch auch, dass die Lieferversprechen zunehmend in Zweifel gezogen werden. Diejenigen, die über physisches Silber verfügen sind mit anderen Worten nicht bereit, ihr Metall gegen Papierversprechen einzutauschen - und das sollten Sie auch nicht. Halten Sie echtes Silber - akzeptieren Sie in keiner Weise Papierersatz wie Zertifikate, Pool-Konten und ETFs.

Es nur zwei Arten, physisches Silber zu besitzen. Kaufen Sie es und lagern Sie es selbst, oder kaufen Sie es und lassen Sie es von jemandem lagern, so wie wir es bei Goldmoney machen. Nach Stand vom 27. Februar lagerte Goldmoney » 14,9 Millionen Unzen Silber zusätzlich zu 12,1 Tonnen Gold, das sich im Eigentum der Kunden befindet.

© James Turk

» GoldMoney.com

Dieser Artikel erschien am 15.03.2009 auf » www.goldmoney.com und wurde exklusive für GoldSeiten übersetzt.

Dieser Bericht wurde nicht geprüft. Für Richtigkeit der Angaben übernimmt Silbernews.at keine Haftung.

Quelle: » Goldseiten.de

» 06.03.09 B.of A. Merill Lynch erhöht Prognosen zu